Por Claudio Oksenberg e Lucca Rizzo

Bond é um conceito anglo-saxão que pode ser interpretado no Brasil com a acepção de “título de dívida”, em que o subscritor do título fornece recursos ao emissor em troca de uma taxa fixa ou flutuante de juros e do reembolso do valor investido na data de vencimento do título [1].

O green bond segue as mesmas características do bond, com a particularidade que os recursos levantados pela emissão devem ser utilizados, exclusivamente, em projetos considerados benéficos, ou não poluentes, ao meio ambiente [2]. Trata-se, portanto, de um título cujos recursos possuem destinação vinculada a projetos sustentáveis [3].

O primeiro título de dívida rotulado “verde” foi emitido em 2008 pelo Banco Mundial, para atendimento de uma demanda específica de fundos de pensão escandinavos que procuravam instrumentos financeiros com as características de um produto de renda fixa, para apoiar projetos sustentáveis.

A partir da primeira emissão, outros bancos multilaterais se interessaram pelo conceito do produto e desenvolveram suas próprias emissões. Hoje, Estados, bancos comerciais, bancos de desenvolvimento e empresas captam recursos no mercado capitais por meio de green bonds.

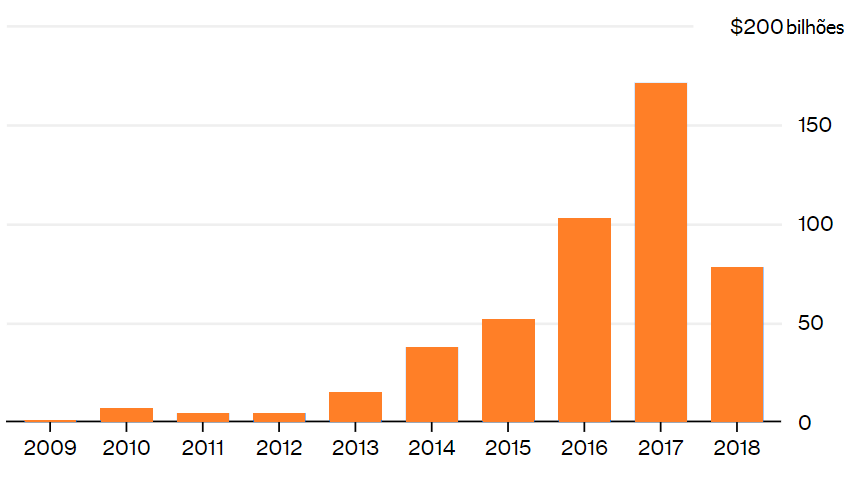

Dados levantados pelo Bloomberg NEF indicam que o mercado de títulos verdes levantou mais de US$ 172 bilhões em 2017, crescimento de aproximadamente 67% em relação a 2016, e deu um salto de 235% se comparado a 2015. Valor, que pode chegar até US$ 250 bilhões no fim de 2019, de acordo com estimativas da Climate Bonds Initiative.

O mesmo pode ser visto no mercado de capitais internacional, por onde é crescente a quantidade de investidores institucionais que estão empenhados em desenvolver o mercado de títulos verdes. Na lista dos grandes, há o BlackRock, o Nikko Asset Management e o SEB Asset Management que já fazem a gestão de fundos especializados em green bonds.

Em nível doméstico, o compromisso com o meio ambiente foi reiterado por investidores representando R$ 1,8 trilhão, por meio da assinatura da Declaração sobre Títulos Verdes – Brasil, em junho de 2017 [5]. Nela, Itaú, Santander, BTG Pactual e outras instituições financeiras reconheceram que as mudanças climáticas impõem riscos significativos para a sociedade e para a economia e indicaram que os títulos verdes representam uma nova opção de investimento responsável e sustentável para o financiamento de soluções climáticas.

Para além do benefício ambiental, vale a menção, os títulos verdes têm apresentado retornos financeiros positivos para os emissores. Mesmo que as condições financeiras de prazo, taxa de juros e estrutura de comissão são geralmente equiparáveis aos demais títulos, a característica de ser um investimento vinculado a projetos sustentáveis se torna um atrativo complementar para investidores que desejam ter um portfólio reservado para esses projetos.

Exemplo prático de sobrevalorização dos green bonds ocorreu na emissão realizada pela Cidade do México, que à época enfrentava o desafio de baixa liquidez do mercado de capitais local, em decorrência da divergência política assumida pelo até então recém-eleito Donald Trump com o México.

A emissão, realizada em 7 de dezembro de 2016, recebeu mais do que o dobro das ofertas estimadas pela emissora, isto é, houve mais investidores do que títulos verdes à venda. Tal sucesso, de acordo com o coordenador da colocação dos títulos, ocorreu porque os títulos atraíram subscritores interessados em intensificar o portfólio de investimentos com projetos sustentáveis [6].

Por fim, no caso brasileiro, a atratividade desses títulos também pôde ser verificada na emissão de US$ 1 bilhão efetuada pelo Banco Nacional de Desenvolvimento Econômico e Social – BNDES, em 09 de maio de 2017. Maior financiador de infraestrutura do país e primeiro banco brasileiro a fazer uma emissão de green bonds no exterior, o BNDES recebeu ordens de mais de US$ 5 bilhões, por mais de 370 investidores diferentes interessados nos seus títulos. Os recursos foram alocados para desenvolvimento de projetos de energia eólica e solar no Brasil.

É nítido, portanto, os benefícios que os green bonds trazem ao conectar sustentabilidade ambiental à sustentabilidade financeira. Além de ser uma fonte de investimento capaz de fomentar projetos de infraestrutura com baixa emissão de CO2, em linha com o Acordo de Paris, esses títulos podem ser um estímulo para o desenvolvimento do mercado de capitais local e uma alternativa promissora às linhas de créditos tradicionais.

Claudio Oksenberg e Lucca Rizzo são, respectivamente, sócio e advogado do escritório Mattos Filho

[1] The World Bank Treasury. What Are Green Bonds?; 2015, p. 7. Disponível em <http://treasury.worldbank.org/cmd/pdf/What_are_Green_Bonds.pdf>. Acesso em 20 de outubro de 2017.

[2] Em relação aos perpetual bonds, títulos sem prazo de maturidade, os green bonds também se distinguem pela fixação de prazo determinado.

[3] The World Bank Treasury. Op. Cit., p. 22.

[4] Bloomberg. How the World’s Governments Are Approaching Earth-Friendly Investing. Disponível em <https://www.bloomberg.com/opinion/articles/2018-07-24/green-bonds-could-become-a-key-part-of-global-capital-markets>. Acesso em 05 de fevereiro de 2019.

[5] A Declaração sobre Títulos Verdes – Brasil pode ser encontrada em <https://www.climatebonds.net/files/files/Brasil_Declaracao_Investidores_PT.pdf> Acesso em 20 de outubro de 2017.

[6] A emissão dos green bonds pela Cidade do México recebeu o Municipal Green Bond Award de 2017, concedido pela Environmental Finance. Informação disponível em <https://www.environmental-finance.com/content/awards/green-bond-awards-2017/winners/bond-of-the-year-municipal-mexico-city.html.> Acesso em: 17 de outubro de 2017.